Avec plus de 5 000 milliards d’euros de transactions dans le monde, l’année 2021 a été une année exceptionnelle pour les fusions-acquisitions. Marc Vincent, responsable mondial de l’activité M&A chez Natixis Corporate & Investment Banking, nous confie les clés du succès de son modèle multi boutiques et nous livre sa vision du marché et ses perspectives pour 2022.

Quelle est la spécificité du modèle de Natixis Corporate & Investment Banking ?

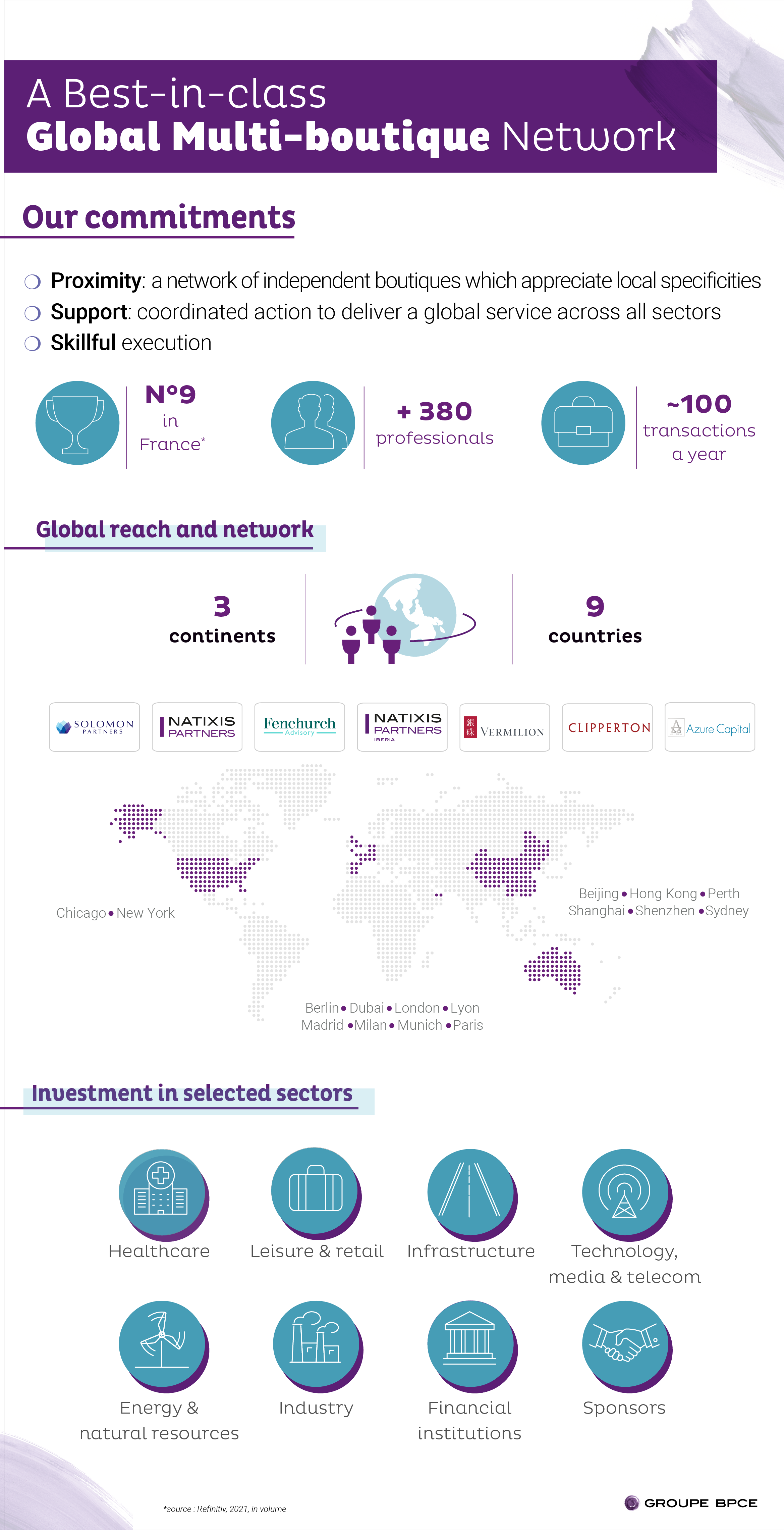

J’aime beaucoup l’expression « act local, think global » pour illustrer notre façon d’exercer notre métier. L’activité M&A de Natixis CIB s’est développée progressivement à partir de 2015 d’une manière très singulière, à travers la construction d’un modèle multi boutiques. Plutôt que de développer une équipe en interne, nous avons identifié, dans un certain nombre de pays et de secteurs d’activité, des partenaires dont nous souhaitions nous rapprocher.

Nous avons ainsi construit une association d’affiliés, dont Natixis CIB, en tant qu’actionnaire de référence, a le contrôle, mais qui conservent chacun une grande latitude d’action. Ainsi, si chaque boutique garde son identité et la proximité avec la culture spécifique à son marché, notre maillage forme un ensemble cohérent qui travaille de manière coordonnée, organisé autour du nom Natixis M&A Partners.

J’insiste sur une seconde spécificité de notre modèle : la priorité donnée à l’excellence de l’exécution. C’est la préoccupation principale de nos clients, qui apprécient particulièrement d’être suivis par des interlocuteurs expérimentés à tous les stades des mandats qu’ils nous confient.

Comment ce maillage mondial s’est-il construit ?

L’aventure a commencé en Europe en 2015 avec l’acquisition de l’entité française de Leonardo & Co, devenue Natixis Partners. 360 Corporate, renommée Natixis Partners Iberia, est venue renforcer notre présence en Espagne en 2016.

Nous avons étendu notre maillage aux États-Unis en 2016 avec l’acquisition de PJ Solomon. Nous avons conservé son nom en raison de sa notoriété jusqu’à très récemment, où nous avons profité de son développement très soutenu et de l’arrivée de nouveaux partenaires pour la rebaptiser Solomon Partners.

En 2018, nous nous sommes implantés en Chine, un autre marché important pour Natixis CIB, en nous rapprochant de Vermilion Partners, qui dispose d’une belle présence locale. Nous avons également étendu notre domaine d’expertise aux institutions financières avec Fenchurch, basée à Londres, et à la tech, avec Clipperton, basée en France et en Allemagne.

Enfin, en 2019, l’Australie est venue compléter notre dispositif avec l’acquisition d’Azure Capital, spécialisée dans les infrastructures et les ressources naturelles.

Quelles sont vos ambitions ?

Aujourd’hui, avec 380 partenaires, un chiffre d’affaires de 210 millions d’euros en 2020 et une très forte progression de nos revenus en 2021, nous avons atteint une taille respectable. Nous sommes n°9 en France en volume, n°5 en nombre de transactions, dans les classements Refinitiv qui font référence sur le marché du M&A. Une progression impressionnante en si peu d’années.

Nous avons pour ambition de continuer ce développement, en particulier grâce au recrutement de nouveaux talents. Nous n’avons pas hésité à nouer ponctuellement des partenariats non capitalistiques sur des marchés à fort potentiel. Nous avons ainsi conclu en septembre 2021 deux partenariats non capitalistiques et non exclusifs avec LBBW en Allemagne et avec Tyndall au Chili.

À l’avenir, nous allons rester très sélectifs dans notre approche, nous concentrer sur les secteurs en croissance et sur lesquels nous avons une forte expertise, comme les infrastructures, la tech, la santé.

L’année 2021 a été exceptionnelle. Pour quelles raisons ?

Les volumes record observés en 2021 s’expliquent par un retour de la confiance chez nos clients, qui ont intégré la situation sanitaire comme une nouvelle norme. La reprise d’activité, amorcée au second semestre 2020, s’est accélérée en 2021. L’activité a été dopée par la reprise économique et par un marché américain très actif, en hausse de 70 %, avec un grand nombre de « méga deals ».

Un certain nombre de secteurs, comme la tech ou le healthcare, ont continué d’afficher des multiples de valorisation très élevés, traduisant leur fort potentiel de croissance. Ces secteurs ont montré leur résilience, leur potentiel dans des conditions difficiles, et sont donc bien valorisés par les investisseurs.

Dans cet environnement extrêmement positif, nous avons conduit un grand nombre de très belles opérations en 2021. A titre d’exemple, parmi de nombreuses opérations, je citerai aux Etats-Unis : Solomon Partners a conseillé EDF pour sa sortie du nucléaire. Azure Capital et Solomon Partners ont conseillé la cession d’Hawaïki, une société de câbles sous-marin reliant l’Australie, les États-Unis et Hawaï, à un groupe américain.

Parmi les autres transactions emblématiques, je mentionnerai la cession par Engie de sa plateforme d’investissement dans les énergies renouvelables en Australie sur laquelle Azure Capital a travaillé, ou la cession, par Silverfleet, de Coventya, conseillé par Natixis Partners. En Chine, nous avons, avec Vermilion Partners, accompagné la vente par Tereos de deux joint-ventures en Chine, ainsi que l’acquisition par China Three Gorges d’Alcazar Energy Partners. En Espagne, Natixis Partners Iberia a conseillé Cinven dans l’acquisition de Ufinet. Au Royaume-Uni, Fenchurch a conseillé JC Flowers sur la vente d’interactive investor à abrdn. Enfin, en France, Clipperton a notamment conseillé Merieux Equity Partners dans le cadre de la levée de fonds réalisée par Dental Monitoring.

La crise sanitaire n’a-t-elle donc pas impacté le M&A ?

Comme je vous l’indiquais, nos clients ont maintenant intégré ce nouveau paramètre et ont repris leurs projets. La crise sanitaire a surtout modifié notre manière d’exercer notre métier. Une part croissante des transactions est maintenant conduite de manière digitale et il est arrivé par exemple que des due diligences soient effectuées par drones, ce qui aurait été totalement inenvisageable il y a quelques années. Je suis convaincu que la pandémie a des répercussions très profondes sur les conseils d’administration qui ouvriront des opportunités, notamment en terme de croissance externe.

Êtes-vous optimiste pour l’année 2022 ?

Je doute que 2022 soit aussi exceptionnelle que 2021. Je n’ai jamais connu deux années record d’affilée. On observe des facteurs perturbants sur le marché – inflation, prix des matières premières, ruptures sur la chaîne de transformation – qui vont impacter certains de nos clients.

Une remontée des taux, qui renchérirait le coût des transactions, aurait plutôt pour conséquence de ralentir l’activité. Mais je pense que cette remontée des taux sera relativement lente. Les États, qui se sont endettés avec la pandémie, vont chercher à préserver la reprise.

Dans ce contexte, les conditions de marché, avec l’abondance de liquidités, restent très favorables. Le private equity, en particulier, va, je pense, continuer à progresser, car il offre des rendements plus élevés. Il devient une classe d’actif importante. Les enjeux auxquels nos clients doivent faire face peuvent aussi être sources d’opportunités.

Je pense que nous allons voir davantage de grosses opérations internationales initiées par des groupes français et que 2022 va marquer le retour de belles opérations transfrontalières, en particulier entre l’Europe et les États-Unis, car les groupes ont retrouvé la capacité de les mener.

Notre pipeline de transactions est conséquent, pour chacune de nos boutiques. On observe donc un bon début d’année, avec un grand nombre de propositions actives, et je suis globalement confiant pour 2022 en termes de fusions- acquisitions.

Voyez-vous un intérêt croissant pour les opérations à critères ESG ?

Absolument. Nos clients accordent une priorité croissante à l’impact ESG des acquisitions qu’ils réalisent. Nous intégrons systématiquement cette dimension ESG à nos propositions, avec l’appui de notre Green & Sustainable Hub, notre centre d’expertise en finance verte.

L’évolution de votre actionnariat va-t-elle susciter davantage de synergies avec le Groupe BPCE ?

Oui, dans le cadre de la simplification de notre organisation, le Groupe BPCE a créé un pôle international, Global Financial Services, qui lui est directement rattaché. Il réunit la banque d’investissement, Natixis CIB, dont le M&A fait partie, et la gestion d’actifs et de fortune, avec Natixis Investment Managers et Natixis Wealth Management. Par ailleurs, nous avons lancé un certain nombre d’initiatives de collaboration dans le domaine des fusions acquisitions avec les Banques Populaires et les Caisses d’Epargne dont les premiers résultats sont prometteurs.

Le M&A chez Natixis Corporate & Investment Banking